SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Блог компании Mozgovik |От философии инвестиций до процентной ставки. Weekly #55

- 07 сентября 2023, 19:26

- |

Доброго дня.

Вы должны понимать важную вещь, о которой я бы хотел отдельно рассказать.

( Читать дальше )

- комментировать

- ★4

- Комментарии ( 19 )

Блог компании Mozgovik |Конспект Mozgovik Research (продолжение)

- 05 сентября 2023, 14:32

- |

Вчера начали, сегодня продолжаем делать короткие выдержки материалов Mozgovik прошлой недели.

Надеюсь, формат вам полезен, потому что уж очень много времени у меня отнимает😁

( Читать дальше )

Надеюсь, формат вам полезен, потому что уж очень много времени у меня отнимает😁

( Читать дальше )

Блог компании Mozgovik |Краткое содержание Mozgovik Research за прошлую неделю

- 04 сентября 2023, 19:32

- |

На прошлой неделе было много отчетов/много материалов.

Я даже не успел сегодня все законспектировать, продолжу завтра.

Напомню, что этот формат мы делаем раз в неделю, чтобы коротко и доступно пересказать смысл наших материалов.

( Читать дальше )

PREMIUM |Технический анализ 03.09.2023: рынок начинает сегрегироваться

- 03 сентября 2023, 23:37

- |

Начнем с того, что вспомним что было неделей ранее.

1. Писали, что скорее всего IMOEX пробьет 3200 на неделе (произошло)

2. Обращали особое внимание на Полюс, Сбербанк, ГМК, Сургут-ао и ап.

Забавно: все эти бумаги сделали хороший растущий импульс в понедельник и «умерли» в оставшиеся дни недели.

Также вел себя и индекс IMOEX: вторник-пятница были довольно вялыми днями.

Пробежимся по списку акций, которые обращают на себя мое внимание:

( Читать дальше )

1. Писали, что скорее всего IMOEX пробьет 3200 на неделе (произошло)

2. Обращали особое внимание на Полюс, Сбербанк, ГМК, Сургут-ао и ап.

Забавно: все эти бумаги сделали хороший растущий импульс в понедельник и «умерли» в оставшиеся дни недели.

Также вел себя и индекс IMOEX: вторник-пятница были довольно вялыми днями.

Пробежимся по списку акций, которые обращают на себя мое внимание:

( Читать дальше )

Блог компании Mozgovik |Почему Магнит не будет гасить выкупленные акции

- 03 сентября 2023, 20:45

- |

Магнит впервые объявил о начале выкупа своих акций у нерезидентов 16 июня.

С тех пор акции выросли на 35%.

Судя по комментариям в сети, большинство участников рынка уверены, что Магнит погасит эти акции, тем самым увеличив долю всех акционеров.

У нас есть как минимум три сильные причины считать, что этого не будет.

( Читать дальше )

Блог компании Mozgovik |Прояснились риски для купивших акции/GDR с дисконтом в зарубежной инфраструктуре

- 01 сентября 2023, 18:39

- |

Вчера ЦБ разослал брокерам письмо, в котором напомнил о необходимости соблюдения 138 указа Президента о недопустимости покупок ценных бумаг у недружественных нерезидентов после 1 марта 2022 года.

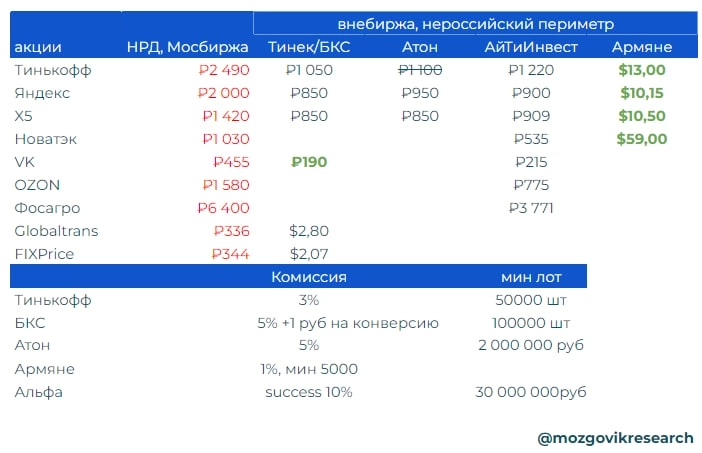

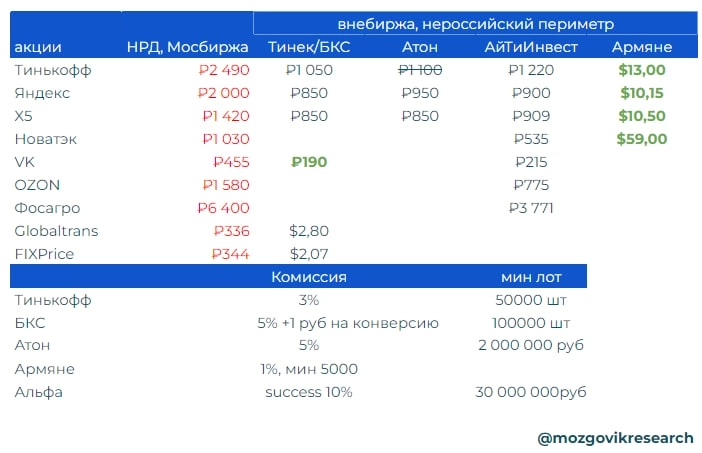

16 февраля мы писали заметку о возможности приобрести российские акции с дисконтами за рубежом. Наиболее популярными предложениями тогда были Тинькофф, Яндекс, X5, Новатэк, VK, OZON, Фосагро, Глобалтранс, FixPrice.

Что текущее письмо значит для купивших акции с дисконтом?

( Читать дальше )

16 февраля мы писали заметку о возможности приобрести российские акции с дисконтами за рубежом. Наиболее популярными предложениями тогда были Тинькофф, Яндекс, X5, Новатэк, VK, OZON, Фосагро, Глобалтранс, FixPrice.

Что текущее письмо значит для купивших акции с дисконтом?

( Читать дальше )

Блог компании Mozgovik |Потенциальные риски и потенциальные иксы Globaltrans

- 30 августа 2023, 12:05

- |

Вчера Globaltrans отчитался, а мы провели телеконференцию с компанией.

У меня сложилась определенная картинка, которой я бы хотел вкратце поделиться.

( Читать дальше )

У меня сложилась определенная картинка, которой я бы хотел вкратце поделиться.

( Читать дальше )

Блог компании Mozgovik |Основные моменты телеконференции компании INARTICA по отчету за 1 полугодие 2023 года с комментариями Mozgovik

- 29 августа 2023, 17:51

- |

В целом, по отчету скажу, что практически в рамках моих ожиданий, единственное, резко подскочили операционные расходы (SGA), по году будет примерно на 1 млрд больше, чем я предполагал, зато расходы на воровство, благотворительность и гибель рыбы могут быть на 0,6-0,7 млрд лучше.

Теперь по конференц-коллу

👉Строят завод по мальку в Кондопоге, 10-11 млн малька в год мощность к 2025 году. Структуру малька (лосось/форель) не раскрывают.

— это очень хорошо, так как данный объем позволит во многом снять зависимость от импортного смолта (прим. mozgovik)

👉Текущие цены: 1200р/кг за лосось (с НДС) и 1100р/кг за форель (с НДС)

— в рамках наших модельных значений

👉Думают, что в 2023-2024 коснутся планки в 35 тыс т по съему рыбы в живом весе.

👉Текущая биомасса в воде = 31 тыс т (рекорд)

👉Сохраняют план выйти на 60 тыс т в обозримом будущем. Надеются, что наш рынок столько переварит, тестируют экспортные каналы продаж в СНГ и др.

— хотя мы сомневаемся, что такой объем можно будет показать в обозримом будущем

👉Много импортной рыбы едет из Чили, и даже норвежский лосось просачивается на рынок через Белоруссию

( Читать дальше )

Теперь по конференц-коллу

👉Строят завод по мальку в Кондопоге, 10-11 млн малька в год мощность к 2025 году. Структуру малька (лосось/форель) не раскрывают.

— это очень хорошо, так как данный объем позволит во многом снять зависимость от импортного смолта (прим. mozgovik)

👉Текущие цены: 1200р/кг за лосось (с НДС) и 1100р/кг за форель (с НДС)

— в рамках наших модельных значений

👉Думают, что в 2023-2024 коснутся планки в 35 тыс т по съему рыбы в живом весе.

👉Текущая биомасса в воде = 31 тыс т (рекорд)

👉Сохраняют план выйти на 60 тыс т в обозримом будущем. Надеются, что наш рынок столько переварит, тестируют экспортные каналы продаж в СНГ и др.

— хотя мы сомневаемся, что такой объем можно будет показать в обозримом будущем

👉Много импортной рыбы едет из Чили, и даже норвежский лосось просачивается на рынок через Белоруссию

( Читать дальше )

PREMIUM |Технический анализ 27.08.2023. Пробьем ли 3200 на этой неделе?

- 27 августа 2023, 22:21

- |

Доброго вечера. Пришло время обновить техническую картинку.

📈IMOEX сильный тренд вверх сохраняется. Верхняя граница, «зона гравитации» — 3200п.

Если вы меня спросите: «что сильнее — многомесячный тренд или локальный уровень сопротивления?», то я однозначно отвечу, что тренд.

Так что вполне возможно, что уровень 3200 не устоит уже на предстоящей неделе.

( Читать дальше )

📈IMOEX сильный тренд вверх сохраняется. Верхняя граница, «зона гравитации» — 3200п.

Если вы меня спросите: «что сильнее — многомесячный тренд или локальный уровень сопротивления?», то я однозначно отвечу, что тренд.

Так что вполне возможно, что уровень 3200 не устоит уже на предстоящей неделе.

( Читать дальше )

Блог компании Mozgovik |Акции, которые сделали иксы за последние 12 месяцев: что мы предвидели, а что нет? Weekly #54

- 25 августа 2023, 12:07

- |

Год назад с командой @mozgovikresearch мы провели мозговой штурм с целью определить, какие акции могут сделать иксы в течение следующих 12 месяцев. Наш общий консенсус сложился примерно в такую табличку:

Как мы видим, результат оказался неплохой, наш консенсус-портфель «иксы» обыграл индекс IMOEX в 2,74 раза.

( Читать дальше )

Как мы видим, результат оказался неплохой, наш консенсус-портфель «иксы» обыграл индекс IMOEX в 2,74 раза.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс